Red Book 2022: des réserves d’uranium suffisantes malgré un recul de la production

Les auteurs du dernier «Red Book», publié conjointement par l’Agence de l'énergie nucléaire (AEN) de l’OCDE et l’Agence internationale de l'énergie atomique (AIEA), indiquent qu’au total, les ressources mondiales d’uranium ont reculé de manière modérée sur la période 2020-2021 tandis que la production d’uranium a quasiment chuté de 12% entre 2018 et 2020.

Depuis le milieu des années 1960, l’Agence de l’énergie nucléaire (AEN) de l’Organisation de coopération et de développement économiques (OCDE) et l’Agence internationale de l’énergie atomique (AIEA) actualisent régulièrement les statistiques sur les réserves mondiales d’uranium ainsi que sur l’exploration, la production et la demande d’uranium. Le rapport «Uranium 2022: Resources, Production and Demand» – la dernière version du «Red Book» – couvre la période du 1er janvier 2019 au 1er janvier 2021. Toutefois, d'après l’AEN, il contient également quelques informations importantes sur les années 2021 et 2022. Le «Red Book» est publié tous les deux ans.

Malgré une légère baisse, les réserves d’uranium sont largement suffisantes

Le «Red Book» distingue entre les ressources raisonnablement assurées (Reasonably Assured Resources, RAR) et les ressources supposées (Inferred Resources, IR). Combinées, ces ressources constituent les ressources identifiées (Identified Recoverable Resources). À cette subdivision selon le degré de certitude s'ajoute également une classification des réserves d’uranium selon les coûts prévisibles de l’exploitation (en dollars américains (USD) par kilogramme d’uranium métal (kg d’U)). Les auteurs du «Red Book» établissent quatre catégories de coûts: une catégorie basse (jusqu’à 40 USD/kg d’U), une catégorie moyenne (jusqu’à 80 USD/kg d’U), une catégorie élevée (jusqu’à 130 USD/kg d’U), et une catégorie très élevée (jusqu’à 260 USD/kg d’U).

Début janvier 2021, les réserves d’uranium exploitables identifiées jusqu’à la limite de prix de 260 USD/kg d’U (100 USD/lb U3O8) s'établissaient à 7’917’500 tonnes d’uranium (t d’U), ce qui induit un léger recul de moins de 2% par rapport à 2019. Jusqu’à la limite de 130 USD/kg d’U (50 USD/lb U3O8), 6’078’500 t d’U (-1%) sont considérées comme exploitables. Au regard du besoin annuel du parc de réacteurs commerciaux actuel, qui s’établit autour de 60’100 t d’U (état: janvier 2021), cela signifie que les réserves d’uranium mondiales enregistrées seront suffisantes durant plus de 130 ans.

Si le développement de l’énergie nucléaire d’ici à 2040 est mis en œuvre dans de nombreux pays conformément aux projections (les scénarios postulent une augmentation nette de la capacité nucléaire jusqu’à 677 GWe), le besoin annuel mondial d’uranium pourrait augmenter jusqu’à atteindre 108’000 t d’U (hors combustibles MOX). D'après l’AEN et l’AIEA, les réserves d’uranium connues à ce jour seraient alors largement suffisantes. Toutefois, 80% des réserves exploitables dans la catégorie de prix jusqu’à 80 USD/kg d’U seraient consommées d’ici à 2040, contre seulement 26% dans la catégorie de prix jusqu’à 130 USD/kg d’U.

D'après les deux agences, des quantités importantes pourraient s’ajouter aux ressources d’uranium considérées aujourd’hui comme assurées en cas d'amélioration des techniques d’extraction, d’identification de nouveaux sites supposés ou spéculatifs, ou d’utilisation de ressources non conventionnelles.

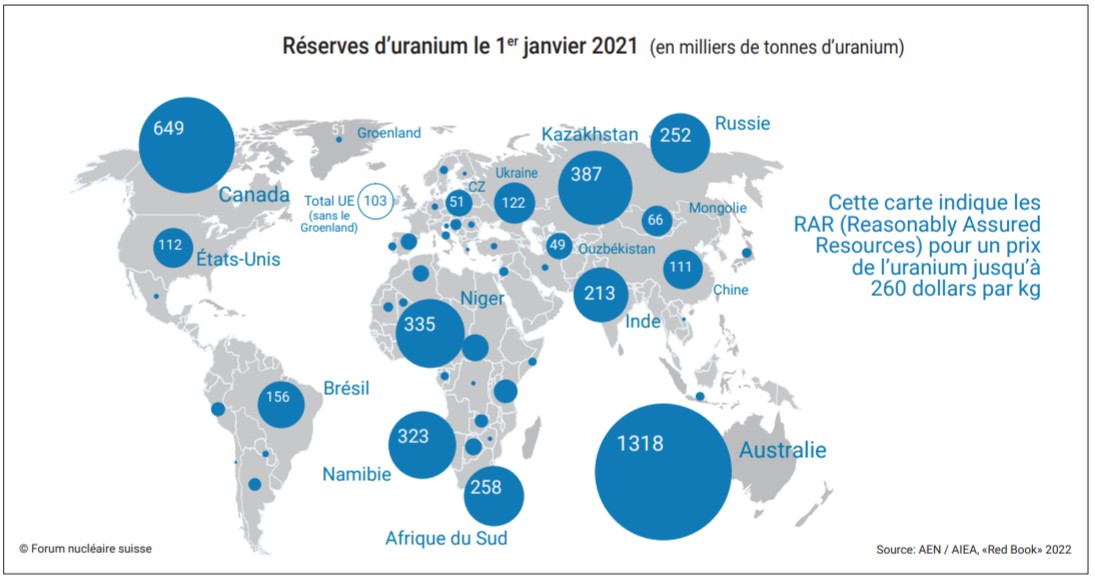

L’Australie, première réserve assurée

Les RAR mondiales s’établissaient au total à 4’688’300 t d’U à la fin de la période sous revue. L’Australie possède, de loin, les plus importantes réserves assurées (cf. carte ci-dessous), devant le Canada et le Kazakhstan. Il convient ici de tenir compte du fait que les données contenues dans le «Red Book» se réfèrent aux réserves qui peuvent être produites à un prix pouvant atteindre 260 USD/kg d’U et qui se trouvent dans des sites d’uranium classiques (uranium primaire). En 2021, 63% de cet uranium ont été extraits par lixiviation in situ (extraction souterrain du minerai d’uranium par forage), 17% provenaient de mines à ciel ouvert, 15% de mines souterraines, et le reste a été obtenu en tant que produit secondaire de l’extraction de cuivre et d’or.

L’AEN rappelle que les chiffres relatifs aux réserves d’uranium contenus dans le rapport représentent un cliché au 1er janvier 2021, et qu’ils proviennent, pour l’essentiel, de sources gouvernementales officielles. «Les lecteurs et lectrices doivent bien avoir à l’esprit que les chiffres relatifs aux réserves sont dynamiques et qu’ils dépendent des prix de la matière première.»

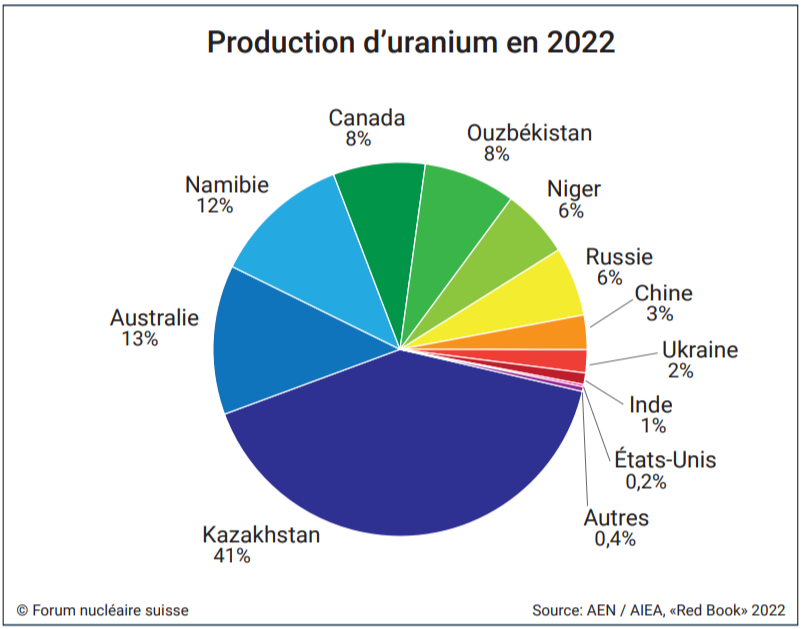

Production: le Kazakhstan conserve la première place

Le 1er janvier 2021, 17 pays ont communiqué leur production d’uranium. Les cinq plus gros producteurs de l'année 2020 étaient le Kazakhstan, suivi de l’Australie, de la Namibie, du Canada et de l’Ouzbékistan. Le Kazakhstan reste, de loin, le premier producteur d’uranium au monde, malgré une baisse de la production de 21’705 t d’U en 2018 à 19’477 t d’U en 2020. En 2020, sa production était supérieure à la production cumulée des quatre pays suivants dans le classement. Ces cinq premiers pays représentaient, au global, 81% de la production mondiale.

Des réductions de production importantes

Début 2021, la production mondiale d’uranium primaire couvrait près de 79% du besoin du parc nucléaire mondial. Le reste provenait de sources secondaires telles que des stocks, de l’uranium d’origine militaire reconstitué, du retraitement d’assemblages combustibles et du ré-enrichissement d’uranium (re-enriched tails) issu de résidus d’un premier enrichissement.

Au global, la production mondiale d’uranium a reculé de 12% entre 2018 et 2020, pour passer de 53’501 t d’U à 47’342 t d’U, les producteurs ayant procédé à des réductions en raison des prix bas du marché. Une légère augmentation a suivi en 2021 (47’472 t d’U). Ces réductions planifiées ont été les plus fortes au Canada et au Kazakhstan. Au Canada, la production d’uranium a diminué de 45%, et est passée de 6996 t d’U en 2018 à 3878 t d’U en 2020: l’exploitation à Rabbit Lake a été suspendue mi-2016, celle à McArthur River a été définitivement arrêtée en 2018, de même que le traitement de l’uranium à Key Lake – à chaque fois en raison de conditions de marché défavorables. La production a massivement baissé également aux États-Unis. À ce jour, 14 mines d’uranium d’une capacité de production annuelle de 29’400 t d’U sont à l’arrêt. Les auteurs du rapport estiment que ces mines pourraient être remises en service assez rapidement en cas de signaux positifs du marché.

Les impacts des mesures anti-Covid toujours perceptibles

Les réductions planifiées de la production d’uranium ont été accentuées par l’apparition de la pandémie de Covid-19, début 2020. Ainsi, au Canada, Cameco a annoncé en mars 2020 que la production d’uranium à la mine de Cigar Lake avait dû être suspendue, et Orano a informé que les travaux à McClean avaient été stoppés en raison de la pandémie. Au Kazakhstan, JSC National Atomic Company Kazatomprom a annoncé début avril 2020 que, pour les mêmes raisons, l’exploitation de l’ensemble des mines d’uranium était restreinte pour une durée de trois moi. La pandémie a entraîné des restrictions dans d'autres entreprises d’extraction minière, par exemple en Australie, en Namibie et en Afrique du Sud. Certaines de ces restrictions ont été levées en août 2020, et plusieurs producteurs ont pu relancer progressivement la production. Toutefois, en raison de ces réductions non planifiées, certains producteurs n’ont pas atteint leurs objectifs pour l’année 2020.

Perspectives

D'après les auteurs du rapport, entre 2021 et 2022, de nombreux pays ont modifié leur perception de l’énergie nucléaire en tant que ressource stratégique pour garantir l’indépendance énergétique. Cela se reflète dans les changements de cap opérés par certains gouvernements en matière de politique nucléaire. Cette situation étant également la conséquence de la crise énergétique traversée par l’Europe en 2022 en raison de bouleversements géopolitiques, l'édition de 2024 fournira un aperçu plus complet des conséquences de ces évolutions sur la demande et l’offre d’uranium.

L’AEN et l’AIEA estiment qu’après une période de recul de la production d’uranium, de frein aux investissements, et de prix comparativement bas, il convient de voir si l’environnement de marché et l’environnement politique en pleine mutation inciteront à un développement significatif du marché de l’uranium.

Auteur

Marie-France Aepli, Rédactrice en chef, Forum nuclèaire suisse

Source

OECD/NEA/IAEO, «Uranium 2022: Resources, Production and Demand»

Articles sur le même thème

Red Book 2024: ressources, production et demande d’uranium

10 avr. 2025•NouvellesLa Jordanie et le Kazakhstan s’associent pour des projets d’uranium

5 mars 2025•NouvellesChine: début des travaux du plus gros projet d’extraction d’uranium de Chine

22 juil. 2024•NouvellesKazakhstan: feu vert pour la production pilote à la mine d’uranium Inkai 3

24 juin 2024•NouvellesNiger: suspension de l’attribution de nouvelles licences minières – les mines d’uranium ne sont pas concernées

2 févr. 2024•NouvellesNamibie: une concession minière pour le projet uranifère de Tumas

5 janv. 2024•NouvellesWNA: la demande mondiale en uranium devrait augmenter de 28% d’ici à 2030

12 sept. 2023•Nouvelles